Thị trường chứng khoán Việt Nam tăng điểm với nhóm ngân hàng như VPB, TCB, HDB, VCB là động lực chính. Chính phủ khuyến khích xuất khẩu và phát triển thị trường ngoài nước. VN-Index có thể tiếp tục đi ngang, ngành nhựa Việt Nam có cơ hội phát triển với Raj Plast 2025.

Ngân hàng

-

-

XRP có thể tăng giá mạnh trong quá trình chuyển đổi tài chính 18.000 tỷ USD nhờ công nghệ blockchain

bởi LinhMột bài tweet lan truyền của một nhà giao dịch thảo luận về tiềm năng của XRP trong một sự chuyển đổi tài chính 18 nghìn tỷ USD thông qua công nghệ blockchain. Hơn 100 tỷ USD đã được đầu tư vào cơ sở hạ tầng blockchain, với các ngân hàng tìm cách kiểm soát các giao thức thay vì chỉ thử nghiệm với tài sản kỹ thuật số. Hiện tại, 700 tỷ USD mỗi tháng chảy qua stablecoin, và nếu chỉ một phần nhỏ trong số 18 nghìn tỷ USD tài sản token hóa dự đoán cần XRP để thanh toán hoặc thanh khoản, giá trị của nó có thể tăng đáng kể.

-

Công ty Cổ phần Hệ thống Công nghệ ETC lọt Top 10 Công ty Công nghệ uy tín năm 2025 của Vietnam Report, được vinh danh nhờ đóng góp trong cung cấp giải pháp chuyển đổi số. Là nhà cung cấp hàng đầu về hệ sinh thái công nghệ số tại Việt Nam, ETC cung cấp giải pháp chuyển đổi số toàn diện cho tổ chức, doanh nghiệp. Tới đây, ETC tiếp tục phấn đấu trở thành đơn vị hàng đầu về giải pháp công nghệ chuyên sâu, tiên phong chuyển đổi số cho khối Chính phủ, ngân hàng và doanh nghiệp lớn.

-

Công ty TNHH Người Lái Xe Mặt trời Việt Nam tại TP.HCM đã ngừng kinh doanh bán hàng đa cấp và đang làm thủ tục rút tiền ký quỹ tại Ngân hàng Standard Chartered Việt Nam. Ủy ban Cạnh tranh Quốc gia đã thông báo về việc chấm dứt hoạt động này. Theo Nghị định 40/2018, nếu không có khiếu nại trong 30 ngày, cơ quan quản lý sẽ cho phép doanh nghiệp rút tiền ký quỹ.

-

Tổng số tiền trong tài khoản của các chùa tại Thái Lan là khoảng 410 tỷ baht (hơn 11 tỷ USD) tính đến quý I năm 2025, theo số liệu từ Ngân hàng Trung ương và Văn phòng Quốc gia về Phật giáo. Các quy định về quản lý tài chính yêu cầu mọi khoản tiền phải được gửi dưới tên chùa, mục đích sử dụng rõ ràng và chỉ được chi cho hoạt động chính thức.

-

Mỹ và các đối tác châu Âu cho Iran đến cuối tháng tới để chấp nhận một thỏa thuận hạt nhân. Nếu không, các biện pháp trừng phạt về vũ khí, ngân hàng và thiết bị hạt nhân sẽ được áp lại. Iran từ chối đàm phán nếu Mỹ yêu cầu nước này ngừng làm giàu uranium.

-

Ngân hàng Hoa Kỳ bắt đầu thử nghiệm blockchain cho tài chính thương mại

Ngân hàng Hoa Kỳ đã hoàn thành giao dịch tài chính thương mại kỹ thuật số đầu tiên khi các tổ chức tài chính chuyển đổi khỏi quy trình dựa trên giấy cho thương mại quốc tế.

-

JPMorgan Chase có kế hoạch tính phí các công ty fintech khi truy cập dữ liệu tài khoản ngân hàng của khách hàng. Động thái này gây khó khăn cho lĩnh vực fintech và có thể tàn phá các công ty khởi nghiệp và công ty tiền mã hóa. Các công ty fintech lớn như PayPal và Block có thể không bị ảnh hưởng nhiều bởi thay đổi phí này.

-

Các ngành công việc có nguy cơ bị AI thay thế trong tương lai bao gồm: sản xuất, chăm sóc khách hàng, telesales, tài chính, ngân hàng, dịch thuật, truyền thông, và chẩn đoán hình ảnh y khoa. Để thích nghi, nên chọn ngành học có khả năng phát triển lâu dài và rèn luyện kỹ năng không thể thay thế.

-

Tổng thống Donald Trump đã ký luật GENIUS, quản lý stablecoin – tiền mã hóa gắn với tài sản ổn định. Luật này quy định cơ chế bảo vệ người tiêu dùng, tăng niềm tin vào tiền số. Các ngân hàng, tổ chức phi ngân hàng và liên hiệp tín dụng được tham gia thị trường stablecoin, mở ra cơ hội cho giao dịch thanh toán tức thì.

-

Công ty Algoquant Fintech đã nhận được 280 crore Rupee từ ngân hàng tư nhân Axis Bank dưới dạng các cơ sở tín dụng để hỗ trợ chiến lược tăng trưởng và củng cố vị thế thị trường. Khoản tiền này sẽ được sử dụng để tài trợ cho kế hoạch tăng trưởng và củng cố vị trí thị trường của công ty. Là một phần của chiến lược tăng trưởng và vận hành, công ty đã tiếp cận Ngân hàng Axis để tận dụng các công cụ tín dụng đa dạng, bao gồm bảo lãnh ngân hàng và các cơ sở vốn lưu động khác, cần thiết để mở rộng quy mô hoạt động và đáp ứng nhu cầu năng động của ngành.

-

“VPBank Technology Hackathon 2025 thu hút 1200+ thí sinh, 251 đội tham gia. 100+ đội vào vòng Prototype sử dụng công nghệ AWS để hiện thực hóa ý tưởng. Các ý tưởng tập trung vào bảo mật, vận hành, tự động hóa, dữ liệu, tài chính cá nhân và đặc biệt là ứng dụng AI trong ngân hàng.”

-

Zalo đã tích hợp tính năng chuyển khoản nhanh với Agribank và Vietcombank, nâng tổng số ngân hàng hỗ trợ lên 24, phục vụ gần 95% khách hàng và trải nghiệm chuyển khoản nhanh cho 78 triệu người dùng.

-

Nubank bắt đầu thử nghiệm NuCoin mới

The Paypers là nguồn tin tức và thông tin hàng đầu độc lập có trụ sở tại Hà Lan dành cho các chuyên gia trong cộng đồng thanh toán toàn cầu.

The Paypers cung cấp nhiều loại sản phẩm tin tức và phân tích nhằm giúp các chuyên gia thương mại điện tử, fintech và thanh toán cập nhật những phát triển mới nhất trong ngành. -

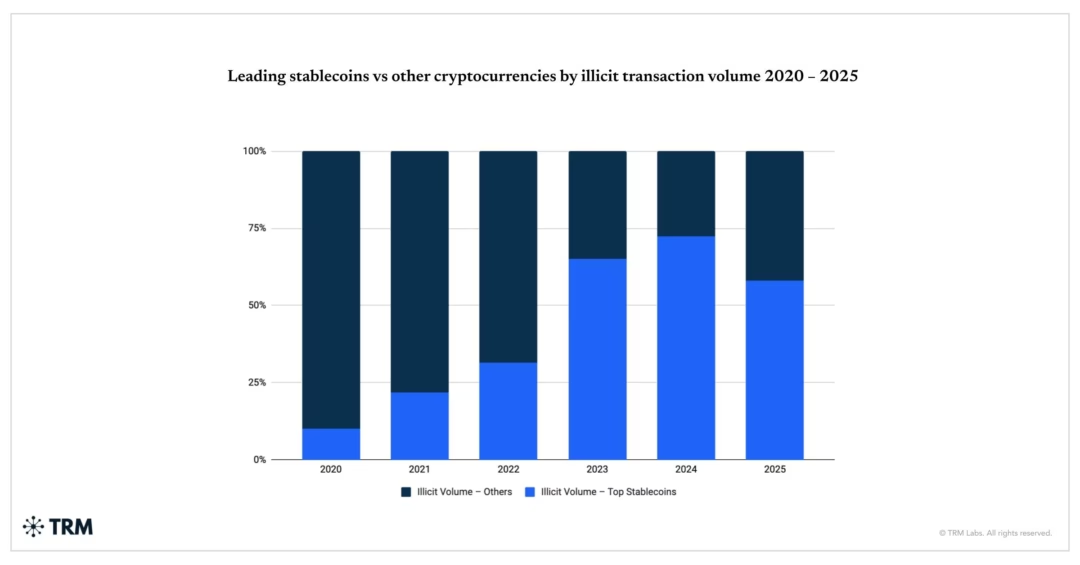

Giảm thiểu rủi ro pháp lý và tuân thủ là mối quan tâm hàng đầu đối với các ngân hàng khi bắt đầu hỗ trợ thanh toán stablecoin. Để giảm thiểu rủi ro tuân thủ pháp lý, các tổ chức tài chính nên đảm bảo có các chuyên viên tuân thủ chuyên trách với chuyên môn và đào tạo về tuân thủ tiền mã hóa. KYC toàn diện và thẩm định khách hàng nên được triển khai cho tất cả người dùng stablecoin nhằm ngăn chặn các hoạt động bất hợp pháp và bảo vệ người tiêu dùng.

-

Ngân hàng LPB cắt giảm gần 380 nhân sự trong quý 2/2025, nâng tổng số lao động rời đi trong 6 tháng đầu năm lên gần 2.000 người. Thu nhập bình quân tháng của nhân viên tăng từ 21,19 triệu lên 26,94 triệu đồng. Chi phí cho lao động tăng 8% đạt 1.557 tỉ đồng trong nửa đầu năm.

-

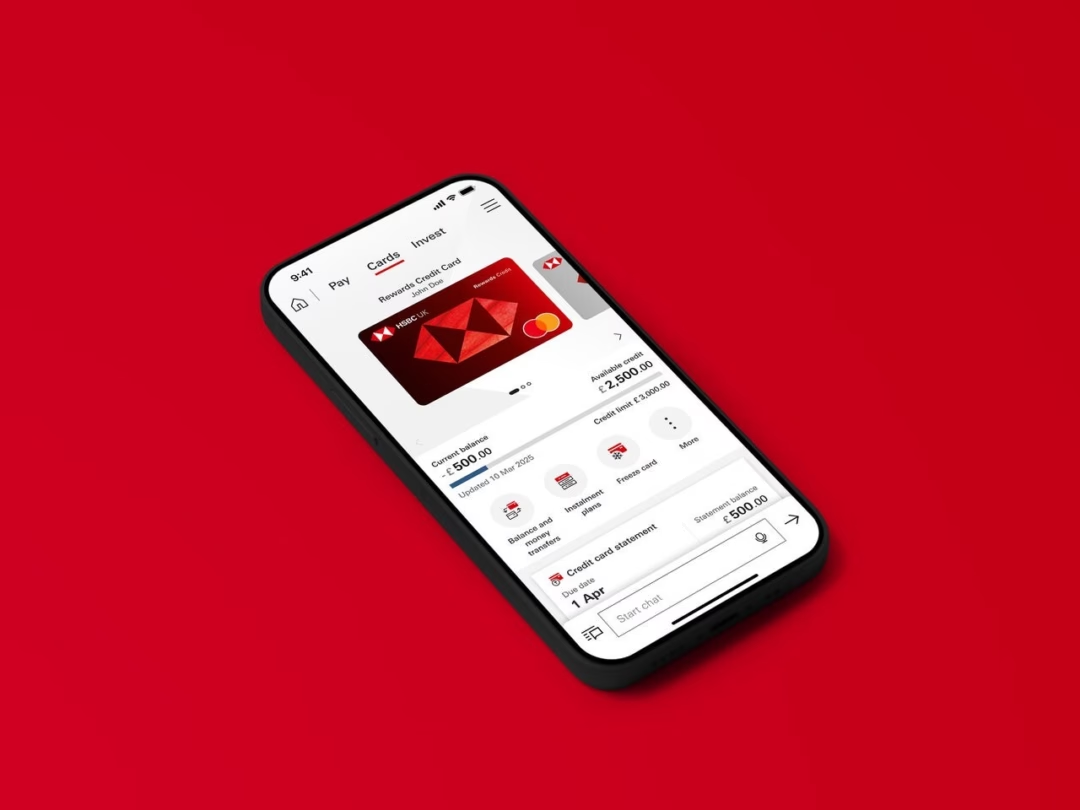

Ngân hàng HSBC UK đã tiến hành thiết kế lại ứng dụng ngân hàng di động dành cho khách hàng tại Anh để nâng cao trải nghiệm kỹ thuật số và thêm các tính năng mới. Loại ứng dụng đầu tiên của ngân hàng được ra mắt vào năm 2012 và trong những năm qua, ứng dụng này đã có các tiện ích bổ sung và plugin với nhiều nội dung được thêm vào hàng năm. Phản hồi của khách hàng cho thấy ứng dụng này không còn phù hợp và làm giảm cảm nhận tích cực của khách hàng về các sản phẩm cạnh tranh.

-

“Japan FinTech Observer #121: Cập nhật tin tức mới nhất về ngành tài chính Nhật Bản, bao gồm cuộc bầu cử Thượng viện và tác động tiềm tàng của sự kiện này tới sự ổn định chính trị. Bài viết cũng đề cập đến các hợp tác kinh doanh và phát triển mới trong lĩnh vực bảo hiểm, ngân hàng, thanh toán và thị trường vốn.”

-

Bỏ room tín dụng chuyển sang hệ thống cảnh báo tự động, theo Thông tư 35, cần nâng cấp hệ thống giám sát với dữ liệu tốt hơn, ngưỡng cảnh báo cụ thể. Gỡ trần tín dụng, tuân thủ chuẩn mực Basel sẽ kiểm soát hiệu quả nguy cơ vốn nóng.

-

Tuần tới, sàn HoSE sẽ có mã ngân hàng mới là VAB của VietABank. PGBank sẽ tổ chức Đại hội đồng cổ đông bất thường năm 2025 để điều chỉnh phương án tăng vốn và thành lập công ty con, công ty liên kết.

- 1

- 2